Omvänd skattskyldighet kan låta komplicerat och byråkratiskt, men i verkligheten gör det livet mycket enklare om du vill sälja dina tjänster till kunder på andra marknader inom EU. Kort sagt kan du utesluta momsen från dina fakturor och vidarebefordra skyldigheten att betala rätt moms till kunden. Vilket resulterar i att du inte behöver kämpa med att förstå komplicerade momsregler i andra länder eller momsavkastning över gränserna.

EU:s omvända skattskyldighet – gör livet enklare för dig

EU:s omvända betalningsskyldighet implementerades 1993 för att underlätta försäljning och inköp av varor och tjänster mellan EU:s medlemsstater genom att förenkla momsrapporteringssystemet. När en kund köper en konsulttjänst från en leverantör i ett annat EU-land flyttar momsmekanismen för omvänd skattskyldighet ansvaret för att säkerställa korrekt momsbetalning från försäljaren till köparen av konsulttjänsten. Det innebär att om du skickar fakturor till kunder som är baserade i ett annat EU-land, fakturerar du utan moms och lämnar det till kunden att betala rätt moms i det land de är registrerade i.

Du behöver inte momsregistrera utomlands

Den överenskomna omvända skattskyldigheten innebär att du som säljare av konsulttjänster inte behöver momsregistrera i det land leveransen sker eftersom köparen är skyldig att se till att rätt moms betalas. Köparen behöver vara ett annat företag – om du säljer dina tjänster till en privatperson gäller andra regler och moms måste tilläggas. Om du som leverantör uppbär lokal moms på kostnader relaterade till den tjänst du tillhandahåller enligt omvänd betalningsskyldighet kan du återkalla dem genom EU-momsåterköp.

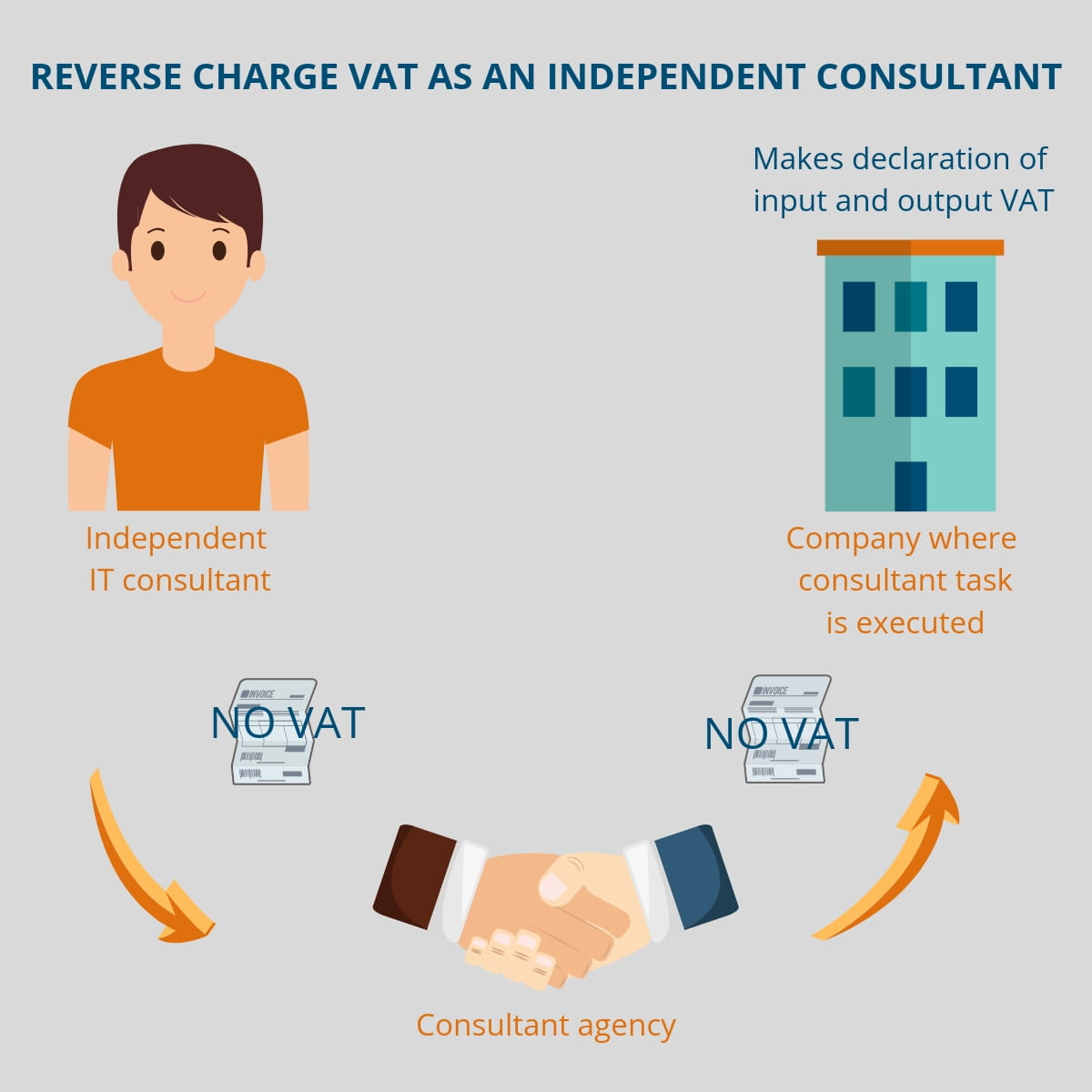

Omvänd betalningsskyldighet – ett fall exempel

John Johnsen är en frilans mjukvaruutvecklare i Storbritannien. Han har sitt egna företag John Johnsen Limited. John Johnsen hittar ett intressant konsultuppdrag hos ett svenskt företag på Right People Group’s hemsida och ansöker till uppdraget. Han får uppdraget och hamnar på ett 4 månaders projekt som arbetar heltid i Stockholm. Varje månad skickar John en faktura som täcker den faktiska arbetstiden till Right People Group Digital GmbH i Tyskland. Han använder sig av den avtalade omvända skattebetalningen och utelämnar momsen på fakturan. Eftersom Right People Group inte är slutkund och den faktiska mottagaren av tjänsten, behöver de inte heller betala moms. Right People Group skickar fakturan till slutkunden i Sverige för konsultens arbete. Denna faktura utesluter också moms, men eftersom den svenska kunden är den slutliga mottagaren av konsultens tjänst är de skyldiga att betala den aktuella lagstadgade skatten i Sverige.

Omvänd skattskyldighet från kundernas och myndigheternas synvinkel

När omvänd skattebetalning tillämpas, intygar köparen av dina tjänster både deras inköp (kallas ingående moms) OCH deras leverantörs försäljning (kallad utgående moms) i sin momsavgift. Båda poster avbryter varandra utifrån ett kontantbetalningsperspektiv och lika med noll. Detta tillåter skattemyndigheterna att kontrollera transaktionerna som en del av avkastningen för gränsöverskridande leveranser.

Fakturor för omvänd skattskyldighet– hur bör de se ut?

När du fakturerar ett företag i ett annat EU-land och vill använda dig av omvänd skattskyldighet, skapar du en standardfaktura och exkluderar momsen. Att lägga till en kommentar i fakturan som klargör att det är obligatoriskt för kunden att säkerställa korrekt och rättvis betalning av lagstadgad moms i sitt land rekommenderas när ansvaret ligger hos mottagaren av fakturan. Vi har skapat en mall till omvänd skattebetalningsfaktura för en brittisk konsult som skickar en faktura till en tysk kund.

När det kommer till själva fakturan är det fortfarande vissa skillnader i fakturakrav i EU-länder men följande detaljer bör alltid inkluderas vid försäljning av konsulttjänster:

- Fakturadatum

- Fakturanummer, unikt och sekventiellt

- Leverantörens och kundens namn och adress

- Leverantörens momsnummer

- Beskrivning av levererad service inklusive kvantitet / t.ex arbetade timmar

- Datum / period då tjänsten levererades

- Nettobeloppet av tjänsten

- EU-mervärdesskattesatsen, beloppet och bruttoavgiften

- Officiell utlandsvaluta om den skiljer sig från valutan i ditt land

Du kan läsa mer om fakturakraven inom EU och individuella medlemsstater här.

Den rättsliga strukturen på omvänd skattebetalning är naturligtvis mycket mer komplicerad än vad vi beskriver ovan och vi är inte juridiska experter. Vill veta mer om ämnet i detalj och veta exakta regler i ditt land bör du rådfråga en skatteexpert eller besöka EU:s hemsida.

Läs mer: Skatteöverrensstämmelser vid arbete utomlands

Medan denna bloggpost täcker den omvända momsavgiften, som frilanskonsult som arbetar i ett land annat än där ditt företag är registrerat, är det ditt ansvar att se till att du följer lokala skattelagar. Läs mer om ämnet på White November’s hemsida.