Reverse Charge Verfahren – erklärt für unabhängige Berater

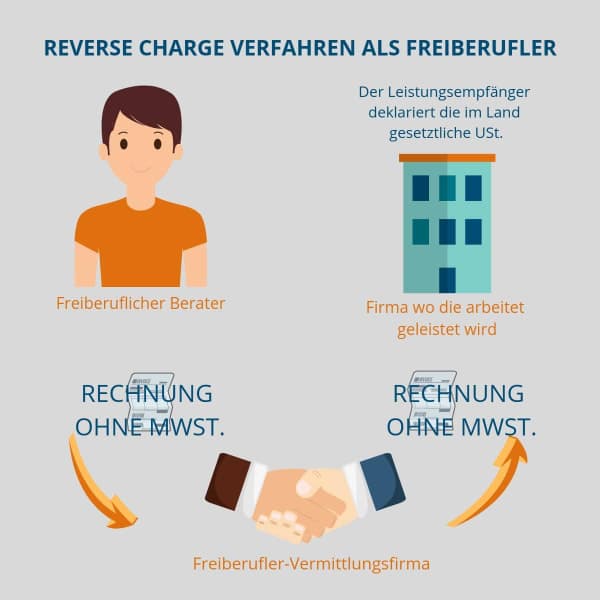

Das Reverse Charge Verfahren, also die Umkehr der Steuerschuldnerschaft, klingt kompliziert und bürokratisch, aber in Wirklichkeit macht es das Leben für Sie einfacher, wenn Sie Ihre Dienstleistungen an Kunden in anderen EU-Märkten verkaufen möchten. Kurz gesagt bedeutet das reverse charge Verfahren, dass Sie die Mehrwertsteuer von Ihren Rechnungen ausschließen können und die Verpflichtung zur Zahlung der korrekten Mehrwertsteuer an den Kunden weiterleiten. Dies führt dazu, dass Sie nicht mit dem Verständnis komplizierter Mehrwertsteuerregelungen in anderen Ländern oder grenzüberschreitenden Mehrwertsteuererklärungen kämpfen müssen.

Das reverse charge VAT Verfahren der EU – macht Ihnen das Leben leichter

Die Umkehr der Steuerschuld wurde 1993 durch die EU eingeführt, um den Verkauf und Kauf von Waren und Dienstleistungen zwischen den EU-Mitgliedstaaten durch die Vereinfachung des MwSt-Meldesystems zu erleichtern. Wenn ein Kunde einen Beratungsdienst von einem Anbieter in einem anderen EU-Land erwirbt, wandert durch den Mechanismus der Umkehr der Steuerschuld die Verantwortung für die Zahlung der korrekten Umsatzsteuerzahlung vom Verkäufer an den Käufer dieses Beratungsdienstes. Das heißt, wenn Sie Rechnungen an Kunden mit Sitz in einem anderen EU-Land senden, berechnen Sie keine Mehrwertsteuer und überlassen es dem Kunden, die korrekte Mehrwertsteuer in dem Land zu zahlen, in dem er registriert sind.

Das Reverse Charge Verfahren der EU wurde 1993 eingeführt, um den Kauf und Verkauf von Waren und Dienstleistungen zwischen den EU-Mitgliedstaaten durch die Vereinfachung des MwSt-Meldesystems zu erleichtern. Wenn ein Kunde eine Beratungsdienstleistung von einem Anbieter in einem anderen EU-Land erwirbt, übergeht durch dem Reverse Charge VAT-Verfahren die Verantwortung für die korrekte Umsatzsteuerzahlung vom Verkäufer an den Käufer dieser Beratungsdienstleistungen. Das heißt, wenn Sie Rechnungen an Kunden mit Sitz in einem anderen EU-Land senden, stellen Sie diese ohne Umsatzsteuer aus und überlassen es dem Kunden, die korrekte Mehrwertsteuer in dem Land zu zahlen, in dem dieser registriert ist.

Keine MwSt-Registrierung im Ausland erforderlich

Diese MwSt.-Vereinbarung mit Umkehr der Steuerschuldnerschaft bedeutet, dass Sie als Verkäufer von Beratungsdiensten keine Umsatzsteuerregistrierung in dem Land vornehmen müssen, in dem die Lieferung erfolgt, da der Käufer sicherstellen muss, dass die korrekte Mehrwertsteuer bezahlt wird. Der Käufer muss ein anderes Unternehmen sein – wenn Sie Ihre Dienstleistungen an eine Einzelperson verkaufen, gelten andere Regeln und die Mehrwertsteuer muss hinzugefügt werden.

Wenn Sie als Lieferant eine lokale Mehrwertsteuer auf die Kosten im Zusammenhang mit der von Ihnen im Rahmen der Rücknahmegebühr erbrachten Dienstleistung erheben, können Sie diese durch eine EU-Mehrwertsteuerrückforderung zurückfordern.

Umkehr der Steuerschuldnerschaft – ein Beispiel

John Johnson ist ein unabhängiger Softwareentwickler in Großbritannien. Er hat seine eigene Firma John Johnsen Limited. John Johnsen findet eine interessante Berateraufgabe in einem schwedischen Unternehmen auf der Website von Right People und bewirbt sich für das Projekt. Er erhält den Job und arbeitet in einem 4-monatigen Projekt Vollzeit in Stockholm. John sendet jeden Monat eine Rechnung über die tatsächlichen Arbeitszeiten an die Right People Group Digital GmbH in Deutschland. Er macht von der Umkehr der Steuerschuldnerschaft Gebrauch und lässt die Mehrwertsteuer in seiner Rechnung weg. Da die Right People Group nicht der Endkunde und tatsächliche Empfänger des Dienstes ist, muss als Teil des reverse charge Verfahrens auch hier keine Mehrwertsteuer entrichtet werden. Right People schickt eine Rechnung an den Endkunden in Schweden, in der die Arbeit des Beraters in Rechnung gestellt wird. Diese Rechnung schließt auch die Mehrwertsteuer aus. Da der schwedische Kunde jedoch der Endempfänger der Dienstleistung des Beraters ist, ist er verpflichtet, die entsprechende gesetzliche Mehrwertsteuer in Schweden zu deklarieren.

Reverse charge Verfahren aus Sicht des Kunden und der Behörden

Wenn die Umkehr des Steuerschuldnerschaft greift, gibt der Käufer Ihrer Dienstleistungen in der Mehrwertsteuererklärung sowohl den Kauf (Vorsteuer genannt) als auch den Verkauf des Lieferanten (Umstatzsteuer genannt) an. Beide Einträge heben sich auf und ergeben Null. Dies ermöglicht es den Steuerbehörden, die Transaktionen im Rahmen der Retouren für grenzüberschreitende Lieferungen zu kontrollieren.

Rechnung ohne Umsatzsteuer – wie sollte diese aussehen?

Wenn Sie einem Unternehmen in einem anderen EU-Land eine Rechnung stellen und von dem reverse charge Verfahren Gebrauch machen möchten, erstellen Sie eine Standardrechnung und schließen die Mehrwertsteuer aus. Es wird empfohlen der Rechnung einen Kommentar hinzuzufügen, der besagt, dass der Kunde für die korrekte und rechtzeitige Zahlung der gesetzlichen Mehrwertsteuer in seinem Land verantwortlich ist. Wir haben eine Rechnung ohne Mehrwertsteuer für einen britischen Berater erstellt, der eine Rechnung an die Right People Group Digital GmbH sendet.

Bei der Rechnung selbst gibt es in den EU-Mitgliedstaaten immer noch geringfügige Unterschiede bei den Rechnungsanforderungen. Beim Verkauf von Beratungsleistungen sollten jedoch immer folgende Angaben gemacht werden:

- Rechnungsdatum

- Rechnungsnummer, eindeutig und fortlaufend

- Name und Anschrift des Lieferanten und des Kunden

- Umsatzsteuer-Identifikationsnummer des Lieferanten

- Beschreibung der erbrachten Leistung, einschließlich der Mengen / d. Arbeitsstunden

- Datum / Zeitraum, der erbrachten Leistung

- Nettobetrag der Dienstleistung

- berechnete EU-Mehrwertsteuersatz, der Betrag und die Bruttobelastung

- offizieller Fremdwährungskurs, falls dieser von der Währung Ihres Landes abweicht

Weitere Informationen zu den Rechnungsanforderungen in der EU und den einzelnen Mitgliedsstaaten finden Sie hier.

Das Reverse Charge Verfahren ist natürlich eine viel komplexere rechtliche Struktur als die oben beschriebene, und wir sind keine Rechtsexperten. Wenn Sie also dieses Thema im Detail verstehen möchten und die genauen Regeln in Ihrem Land wissen wollen, sollten Sie einen Steuerexperten konsultieren oder die Website der EU.

Laden Sie Ihre kostenlose Rechnungsvorlage herunter

Suchen Sie einen Experten?

Wir vermitteln hochspezialisierte IT- und Unternehmensberater mit fundiertem technischem und fachlichem Wissen. Wir bieten flexible Lösungen für einzelne Berater und komplette Teams.

17+

Jahre Erfahrung in der IT- und Beratungsbranche

50+

engagierte Mitarbeiter

500+

Berater im Einsatz

15.000+

vorgeprüfte Berater

Berater finden

Dienstleistungen

Über uns

Copyright © 2025 Right People Group. All rights reserved.